2024年1月 治税方略训练营

学习复盘

对于企业来说,税务问题是必须要面临的问题。在现实中,很多企业老板不明不白地缴税,一方面在大量偷税,另一方面又存在多缴税和缴糊涂税的现象。从偷税、避税到节税,是许多民营企业所走的三个台阶。

偷税是一种违法行为;避税是形式上合法,但实质上违法了税法的立法精神,换句话说,就是钻了律法的漏洞,所以国家也有相应的反避税部门和措施,如果被查到,也将面临补交税款,甚至补交占用税款的资金利息;而节税则是既合法又合规的,是指通过合理合法的手段,改善企业的经营行为、改变交易方式或交易地点,从而从整体上降低资金成本和税务风险,也是税务部门鼓励的做法。

在现实中,税务规划的案例有很多,但万变不离其宗,其背后的逻辑和思路是一样的。所以我们在学习时,更应该把握的是这众多案例故事背后的逻辑与思路,把握其本质和核心思想。武老师的治税方略训练营,就为我们搭建了这样一套完整的方法论,扩展了我们在税务问题上的整体认知和思路。帮助企业整体上解决税务问题,主要应在三个维度上下功夫:

一是围绕着几大方面设计,尤其是顶层设计和业务设计,业务设计为主。二是涉税事项要处理得当,避免因为业务没规矩、乱来,导致各方面没法处理和税收损失。三是要塑造企业商业价值,弱化税负,如果能把企业的商业价值搞起来,税就不是个问题了。

从这三大方面进行展开,这次课程主要讲了财税顶层设计的理念(我们要做的是税务整体解决方案而非纠结于某个问题怎么解决;不管你有什么点状问题,我有一定之规),以及几大设计方法(顶层设计、业务设计、财务设计、股东财富设计,优惠政策的利用等)。

通过这次学习交流,也让我感觉到自己在政策法规、税务规划方面的一个清晰的进步(近1年来的学习和实践还是很有效果),也让我更明确了,未来随着一定的时间要通过哪些方式、更夯实哪些方面,所以还是很有收获。下面就复盘下这门课程,在原有基础上做了一些更新。

一、财税顶层设计理念

在过去,我们一直试图解决很多点状问题,比如很多同学总会问:没发票怎么办,分红、股权转让的个税怎么降,具体的某个税怎么降,总试图找到对症的绝招。而实际上,是没有这样招数和空间的。这也是武老师在一开始就强调的理念,到底什么才是真正的问题!我们一直试图解决的问题,其实正是我们过去的解决方案。

而要解决真正的问题,我们要做的是一套系统、完整的解决方案,要筹划的是总体税负该怎么降而非具体某一个税怎么降,因为就单独每一个问题来看,恐怕谁也解决不了,但只要总体能降,单独的问题也就可以忽略了。而这个整体解决方案,每家公司其实做的都是不到位的,所以都有规划的空间!

二、顶层设计——企业形式、股权架构、股权交易、注册地址

(一)企业组织形式选择

第一类:非法人组织(无限责任)。个体工商户、个人独资企业(工作室)、普通合伙企业(个体户的集合,人合)、特殊普通合伙企业(事务所)、有限合伙企业(基金、持股平台,资合)。特点:都是无限责任,纳1道税,由自然人承担无限责任。

第二类:法人组织(有限责任)。一人有限公司、有限责任公司(人合和资合的中间地带)、股份有限公司(分上市挂牌和非上市,在税上不同对待,上市公司是极致的资合形态)。

第三类:非营利组织(符合条件的非营利组织的 非营利性活动收入 免企业所得税;非营利组织只能成立,不能注销,不能转让,从成立的那一天就等于捐出去了)。

总结:该成立个体户、个独还是有限公司?

1)交税不同。对于有限责任公司,赚的利润先要交企业所得税25%,分到股东手里再交20%的个人所得税。而个体户或者是个独,不用交企业所得税,只按经营所得缴纳5%-35%的个人所得税,有机会享受核定征收。有限公司可享受小微政策。根据业务需要,是成本与发展的取舍。

2)风险不同。有限公司承担有限责任,而个体户和个独承担无限连带责任。所以相对来说,有限责任公司的风险要小一些,前提是合规。

几组容易混淆概念的区分:

1、个人独资企业和一人有限公司:

1)个人独资企业承担无限责任,公司赔和个人赔都一样。而一人有限公司是法人,承担有限责任,有防火墙。

2)一人有限公司是公司制,受企业所得税法监管,企业所有者最终拿到钱时要交2道税,利润先交企业所得税25%,分红再交个人所得税20%。而个人独资企业只交个人所得税。

3)所以,成立一人有限公司要交2道税,有限责任;而成立个人独资企业交1道税,但无限责任。二者各有优势,需要你自己来判断取舍。

2、个体工商户和个人独资企业:

1)适用法律不同,个人独资企业依照《个人独资企业法》设立,个体工商户按照《个体工商户条例》等规定设立。两者的法律地位不尽相同,个人独资企业能以企业自身的名义进行法律活动,个体工商户是以公民个人名义进行法律活动。

2)个人独资企业只能由个人出资设立,而个体工商户既可以由一个自然人设立,也可以由家庭出资设立;

3)个人独资企业投资人,以个人财产对企业债务承担无限责任,只有在企业设立登记时明确以家庭共有财产作为个人出资的,才依法以家庭共有财产对企业债务承担无限责任。而个体工商户的债务如属个人经营的,以个人财产为限,如属家庭经营的,以家庭财产承担。

4)个人独资企业是一种经营实体,是一种企业形态,可设立分支机构,员工数量无限制,经营者和投资者可以不是同一个人,以后可以上市。个体工商户不采用企业形式,一般认为属于“个人”,不可设立分支机构,雇工人员不得超过8人,经营者和投资者必须为同一个人,不具备上市资格。

5)个独是必须要开立对公账户的,而个体户比较灵活,可以选择开或不开。

3、有限责任公司和股份有限公司:

除了股东人数不一样,有限责任公司其实和股份有限公司差不多,股份公司由于人多,治理结构更完善一些,股份转让较自由。区别主要在于上市,上市后会有一些优惠政策,比如说:发起人的股票(原始股),上市后持有1年分红就免税。也就是说,有限公司交2道税,但当企业上市挂牌之后,个税不用交了。

小结:了解清这些企业的性质,以及它们在法律、责任、缴税、风险等方面的不同,我们就可以利用它来设计。企业组织形式如何运用,最主要的是,我们对个体工商户、个人独资企业、普通合伙企业、有限合伙企业这4种组织形式,与公司如何交叉运用的问题。

(二)顶层设计——股权架构规划

股权架构设计的4根主线:

1、控股公司:解决下面若干企业的分红再投资问题,要尽早布局。要点:成立成有限责任公司形式,100%持股,不做任何实际经营,不要再分红了。

2、个人直持:解决个人财富问题,套现,持股超过1年分红免税(务实角度,新三板挂牌最大的收益就是免分红税,因为流通性不好)。

3、持股平台:起到留人、控制权集中、便于管理、降低股东人数等作用,间接股东也方便进出、弹性空间大。持股平台选有限公司还是有限合伙?从老板掌控一切和激励的角度,选有限公司做持股平台更合适,较灵活,虽然最终税负高但分段征收。对员工来说优选顺序:直持-合伙企业-公司。但建议一般没特别原因就别搭持股平台了。

4、外部投资人。以上这些都可以裂变成多个。

控制方式的选择:

1、成立分公司、全资子公司、控制子公司、参股公司?从公司战略规划、业务布局、职能目标、管控力度、融资能力、税收等方面考虑。

附:设立子公司还是分公司?可参考因素:

1)分公司不是独立法人(相当于办事处),其民事责任由总公司承担。子公司是独立法人。母子公司看成是集团,总分公司看成是一个公司。

2)分公司是不可以和别人合作入股的,分公司是属于总公司的附属机构且不具备有法人的资格,同时也是不能持有股权的民事权利主体,与他人的合同是不能成立的,但对于总公司可以实施此行为。

3)看公司战略规划,多元化还是单一业务,区域性还是全国性。如果是多元化业务,干不同的行业,业务间没有任何管理——兄弟关系;如果是上下游关系——母子关系;同行业复制——总分关系。

4)看分支机构的职能和目标:是否有独立发展的可能,单一职能还是复合职能。

5)看公司管控力度:集权还是分权。

6)考虑税收因素:

企税方面,分公司是和总公司汇总缴纳企业所得税的,可弥补亏损;而子公司是独立纳税。

增值税方面,无论是母子公司还是总分公司,流转税都是属地化缴纳的。有人说,能否不属地交,而在总部统一交?可以,那就不能在当地发生业务,只是个办事处。那如何界定没在当地发生业务?货运过来算吗?在当地收现金了算吗?一般来讲就是把握一个原则:在当地别开能收款的账号,只是一个办事处,在这帮助照料一下,不经营就不用纳税。

补充:汇总纳税适用范围及基本处理办法:居民企业跨地区设立分支机构,应由该居民企业(总公司)汇总纳税,实行“统一计算、分级管理、就地预缴、汇总清算、财政调库”的处理办法。

不参与就地分摊缴纳企业所得税的二级分支机构包括:1)不具有主体生产经营职能,且在当地不缴纳增值税的产品售后服务、内部研发、仓储等汇总纳税企业内部辅助性的二级分支机构;2)上年度认定为小型微利企业的,其二级分支机构;3)在境外设立的不具有法人资格的二级分支机构;4)新设立的二级分支机构,其设立的当年;5)当年撤销的二级分支机构,自办理注销税务登记之日所属企业所得税预缴期间起。

总分机构分摊税款的计算:1)汇总纳税企业统一计算企业应纳税所得额和应纳税额,以及查补所得税款(包括滞纳金、罚款),再进行两步分摊:50%税款由总机构分摊缴纳;剩余50%各分支机构分摊。2)分支机构分摊税额的具体计算:

某分支机构分摊税款=所有分支机构分摊税款=所有分支机构分摊税款总额(即“总税款”*50%)*该分支机构分摊比例;

某分支机构分摊比例=(该分支机构营业收入/各分支机构营业收入之和)*0.35+(该分支机构职工薪酬/各分支机构职工薪酬之和)*0.35+(该分支机构资产总额/各分支机构资产总额之和)*0.3。

7)分公司都是跟着总公司的,要上市设子公司。分公司没有股权,没法做股权激励。

8)偿债方面,债权人对分公司A的债权,如果不够还,分公司B、C都要承担连带责任。但子公司不用。

9)两者间无法转化。

2、一旦成为子公司、成为股东,他的权力就被法律所固定;而分公司的分红权不是法律固定的,而是公司内部的规章制度定的。内部规章制度是可以随时调整的,而法律这些是你调整不了的。

3、因为有总分公司了,有母子公司了,就出现集团内部的关联交易。关联交易如果用的好,优势是效率高、便捷、竞争力强。但劣势就是关联交易之间,作价是否公平,有没有把税相互转移,税务局要反避税的。所以关联交易如果利用好了,就可以让利益从赚钱的企业流向一个不赚钱的企业,打平一下,不用交税,或延迟交税,但如果用不好会有风险。

补充:关联交易的复杂性,没有一个统一的口径,必须限定场合:公司法、证券法、会计准则、税法。如:上市关注董监高背后的公司及血缘三代,必须符合独立交易原则,防止大股东利益转移、掏空,影响小股东利益,你要证明如何保护小股东利益;会计关注,关联公司交易有无报表抵销;税务上关注,作价是否公平,有无税负转移。

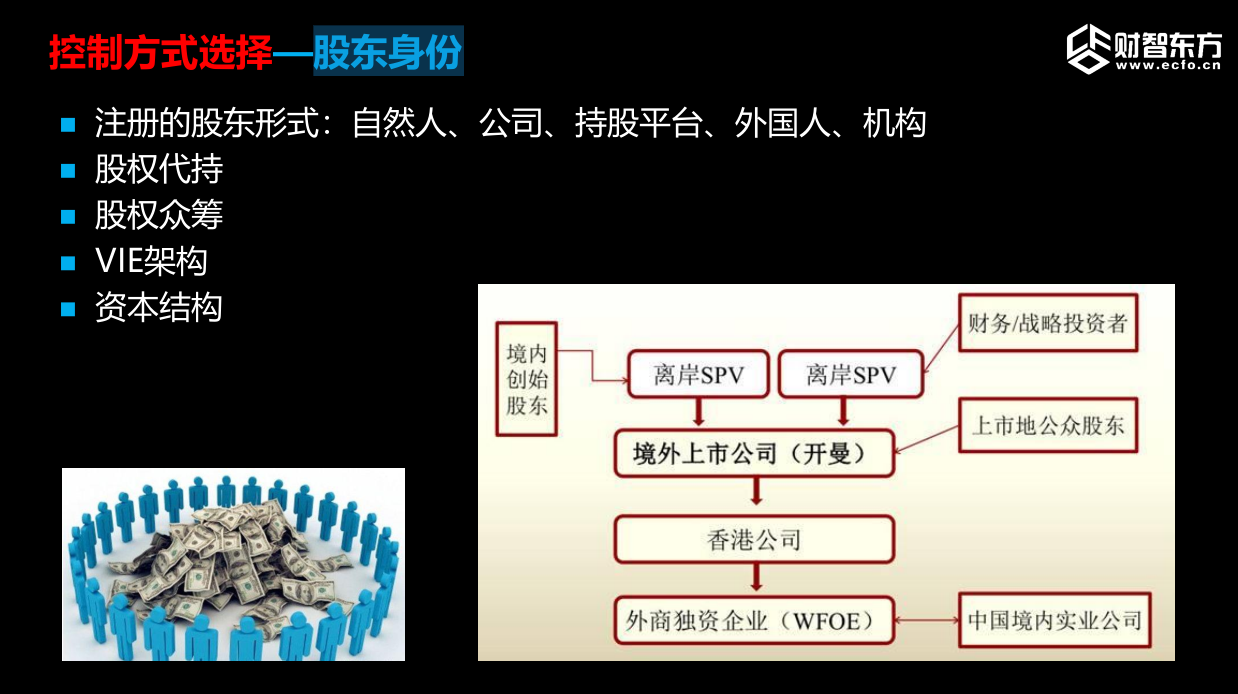

4、股东身份:容易出问题的是股东代持(代持原因:不方便露面,为了做非关联化。代持的3个风险:代持人变卦风险,股权转让时的个税难题,代持人私下转让风险);和资本弱化(税务局会反避税)。

小结:在各种持股形式中,平衡控制权与资本利得税,为将来的资本运作事项提前布局,降低税务风险。

(三)顶层设计——股权交易结构

1、注册公司-出资形式的选择:现金出资,非货币性资产出资。

2、出资事项-变更与清算:企业变更(吸收合并、分立),清算,注销,企业注册地址搬迁,注册资本抽逃。

3、公司股权转让的案例分析:8种筹划方案税负测算:1)直接转让股权;2)先分红后转让(利用公司间分红收入免税,降低所有者权益);3)先分红、盈余公积转增资本后转让(企业法人分红,盈余公积转增资本均免税);4)先撤资后增资(在投资收回中除初始出资外,确认为股息所得;其余部分确认为投资资产转让所得);5)延期股权变更手续、延迟纳税义务时间;6)以股权进行投资(非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税);7)股权收购/股权置换/特殊性税务处理;8)企业分立、合并、分配的特殊性税务处理。

补充:分立、吸收式合并、股权交换、同一控制项下调拨,这4项都是免税(国家鼓励产业升级、产业结构调整,所以在同一控制项下是有很多税收上的便利的。同一控制下的企业资产重组享受税收优惠政策,财税[2009]59号文,财税[2014]109号文)。我们在企业重组过程中,吸收式合并和分立配合起来,很常用。

补充:企业重组的所得税处理,适用特殊税务处理需满足的条件(同时符合):

1、具有合理的商业目的,不以减少、免除或者推迟缴纳税款为主要目的;

2、被收购、合并或分立部分的资产或股权不低于50%;

3、交易对价中涉及股权支付金额不低于其交易支付总额的85%;

4、重组后的连续12个月内不改变重组资产原来的实质性经营活动;

5、重组中取得股权支付的原主要股东,重组后连续12个月内,不得转让所取得的股权。

备案要求:选择特殊性税务处理的,当事各方应在该重组业务完成当年企业所得税年度申报时间,向税务机关书面备案。未按规定书面备案的,一律不得按特殊重组业务进行税务处理。

提示:当问把M公司60%股份转让怎样能最省税的时候,可能推敲出前面4种。但如果要把事情了解得更清楚,我还知道你拿了钱之后还想干别的,正好自然人C还有个N跟你相关,你也正好想收购,才有了方案6-8。这就是调研、了解全面信息的重要性,都了解清楚了才能做完整的解决方案。

所以,有人总问这件事情行与不行的,往往得到的结果是行或不行(是否符合政策法规),但要说是不是最优,那就解答不了,还要基于经验问一大堆的问题,了解清情况后才能回答。所以了解情况跟不了解情况,就解决问题来讲是有天壤之别的,完全不一样。很多人会有一种误区,他求对错,但我们其实更关心的是,是不是最优,最优是有若干选项挑选的,而对错随便拿出来一个都能判断对错,是有差异的。(解决问题的思维方式)

小结:股权交易是重大决策,可以设计的空间大,涉及的税金高。通过对交易结构的设计,可以有效降低资本交易税,并为以后打好基础,股权交易涉及的税负要求有很大的提前量。

(四)顶层设计——注册地址的选择

企业注册地点的选择是非常复杂的,企业不会在注册时主要考虑税。但一旦注册了,围绕着企业会有一个生态,可以利用各种组织形态和企业之间的交易关系,把其他的企业选择注册在税收洼地。三类税收洼地:

1、国家级税收洼地,在特定地区、特定产业,有税率优惠,政策比较稳定。典型地区:西部大开发12个省、霍尔果斯、西藏、广西钦州、海南自由港。

2、地方产业园、开发区:园区内、鼓励类产业,政策稳定,要求较高,但一般政策力度没那么大。

3、地方招商税源地式园区:区域内,核定征收,政策放开,条件灵活,所以现在用的最多,力度大,但极不规范,极不稳定,很多已异化。平衡、博弈。

小结:通晓主要的税收洼地政策、区域经济的宏观政策、产业园区的政策,与公司发展战略及商业模式有机结合,利用洼地资源节税。

从顶层设计角度讲,企业的组织形式、持股方式、税收洼地或注册地点的选择和应用,这几个的排列组合,构成了千变万化的税务结构。

三、业务设计——交易结构、运营模式

现在谈税务规划,很多人都误以为这是个政策问题,研究的是税法,但其实它是来源于你了解业务的能力。业财融合不仅仅是一个发展趋势和一句口号,它是有它的现实意义的。要想降税,基本上都是从洞察业务开始,这件事永远都有的可做,而且这件事还有利于企业的转型、升级、发展等各个方面。

在业务设计里,分两个维度,一个是基于商业模式的交易结构设计(外部流程,重塑交易模型,改变纳税结构),一个是基于运营模式的设计(内部流程,价值链重构,业务拆分,嵌入外包等),这跟企业自己的业务情况结合非常紧密,纵向、横向拆开都可以。

至于业务拆分后会不会被税务质疑,这就是个设计、规划和解释的问题了,能不能拆出合理性出来,是你对商业模式的理解和运用。这里面的创意很多,前提是你要非常懂业务,通过头脑风暴,寻找突破口。案例分析:通过税收洼地+交易结构设计(动增量不动存量)。

税收洼地注册公司——交易结构设计的基本原理:

1、直接在税收洼地注册业务公司获得税收优惠(选址、迁址)。肯定没毛病,但问题是你不想去,没有好的营商环境(思想上)。都知道低调地做(合规的都做不大),小心说自己很有实力割韭菜的(代理)。

2、在税收洼地注册关联公司,通过业务拆分、利润转移,享受优惠政策。第2种是用的最多的,举例3个。

Q:税收洼地很危险,以后是不是就被取代了,不能用了?——税收洼地会一直存在,这本身没毛病,对地方经济有用,特殊政策一定是有的。问题是你过去注册假公司、开个假发票、做个假交易,这是你的问题。所以,要把自己搞明白。

Q:灰色地带,有些是触碰法律的,有些是模糊的——它不是经由税务的专业设计出来的,它是基于老板们的资源,互相之间都有所求又认识,所以互相之间通融出来的,这种管它叫灰色地带。不好定义为违多大法,每一个环节都照章交税,从税务局角度还不好抓。这种灰色地带很多。

四、财务设计——账前消化、下账精准、优惠政策利用

财务设计分两个维度,一个是账前消化,为业务立规矩;一个是下账精准不留隐患,构建证据链。这两条都是和业务相关的,很多企业账乱是因为事儿乱,没规矩乱来,没有能力处理问题,税负才高的,然后就不得不逃,还觉得自己是受害者。如果我们有能力把业务管起来,在规矩项下,税负也会降低了。这就需要我们提升认知水平、业务能力和领导力。

1、如何账前消化,为业务立规矩

比如说无发票问题,如果业务解决不了,会计就不太可能有办法处理,只能逃税。所以要在业务层面上去解决,业务要合规,要跟业务去商量,多动脑筋,不能有畏难情绪。且在很多时候,发票问题本质上,其实是企业商业模式的问题。

很多民营企业会说,企业不合规还能生存,一合规就会因为亏损死掉,怎么办?——合规和整改的前提是,企业下定了决心求发展,要转型升级、二次创业,要重新建立一种未来的战略和商业模式,要改变现有的做事方式、经营模式、思维习惯,进行一次变革。当企业走上了另外一个征程,合规自然就完成了。而如果企业什么都没变,确实很可能一合规就因为亏损死掉。

所以说,税是个系统工程、一把手工程,要系统地推进、消除历史隐患、化解税务风险。这个过程中,没有老板的支持,没有产供销部门的参与,没有员工在这个过程中经受这种变革的折磨,风险是化解不了的,税也是降不了的。

2、积极主动地构建证据链

要不要纳税不是问税务局,而是首先把证据链构建齐,做实业务的真实性、合理性、合法性、存在感,不留税务隐患(税务局可做穿透式审计)。同时采取一定的壁虎策略,不给企业带来麻烦。

例如:要建立老板财富的防火墙(何为防火墙?通过一摞协议把利害关系界定清晰),把所有业务纳入法制框架下,老板跟公司之间的往来,要签好所有的合同,做好所有的证据。只要有证据,就受法律保护,公司的风险就不会链接到老板身上。所以,脑子里必须有根弦,公司就是公司,家是家。

作为财务经理人,要做到积极主动地构建证据链,首先,我们要重视证据这件事,重视法律规范,而不能只关注公司内部的规定手续。然后,还要了解税法,有能力定义一项业务究竟需要什么样的证据链。最后,知道了需要什么样的证据链,还要有能力把它要来,这就需要较强的沟通协调能力和领导力了。

3、优惠政策利用:如何自行深度解读税法政策

1)看政策的产生背景;2)看它所描述的背后的事理,我们是不是真的理解。3)背后的博弈关系,关联性和博弈性(事件触动的),是多方平衡才达到了最终的一个结果。4)理解征管的复杂性(执行成本和复杂性)。5)理解这个社会发展的趋势(方向的倡导和鼓励)。

这几点在税法里不能明示,他为什么这么写,背后的原因,不便于直说,但这个东西促成了法会写成那个样子,是多方博弈的结果,所以从这些方面去慢慢理解。

五、老板财富设计——个税社保、股东财富

1、要分清个人综合所得、经营所得、资本利得这3件事,合理运用。

综合所得:卖身的,减1年6万标准、专项、附加后,按3%-45%超额累进。要代扣代缴个税,出工伤得管。

经营所得:卖产品的,5%-35%超额累进税率,有合同协议,不用代扣个税,出工伤不管。须主动申报,很可能是亏的,不见得交个税。

资本利得:被动收入,代扣固定20%个税,一把一了。无论是股息、利息、红利、收租,都一样。

所以,降低社保和个税,通常采取的方法是,利用税收洼地和外包的方式,利用灵活用工平台。这样就把劳动关系转变成了合作、伙伴、外包、内包等服务关系,把工资性的东西转变成了劳务费、服务费、经营所得、投资收益,这样就能核定省税了,就不用扣个税、交社保了。

补充:内包模式:承包人按生产经营所得报税5%-35%(像很多企业搞阿米巴模式的那种承包人,自负盈亏),还是签劳动合同上社保;证据链就是承包协议,承包协议约定清楚利益,收入成本如何计算分摊,内部规则等,要保持合规。

2、老板的财富分配分布是复杂的,如何合理搭配和安排,能够让利益有效的流动和转移的情况下,把风险降低?

可利用分红(先计提法定盈余公积然后分红,40%税负)、发工资(离职补偿金不能滥用)、股份转让/股份套现(定向分红降未分配利润,注意税务上不算有合理理由,要特别纳税调整)、个人与公司交易(东西卖/租给公司)、借款(长期借钱不还视同为分红,要预缴20%个税,归还之后可以申请抵减)、职务消费等方式,再加上一些适当的财富利润转移和套现,把这些方式组合运用,让财富落袋为安。

但只有民企老板可以这样做,因为只有民企,尤其是家族企业,老板跟企业之间的利益几乎是一致的,而股份公司、上市公司、国企、外企都不是这样的。

补充:公司向老板借款,利息最高不能超过同期银行贷款利息4倍,最低0,因为和公司利益一致,但向员工借款利息不能为0。支付给关联方个人的利息,需满足债资比(金融企业5:1,非金融企业2:1,本金限制防止资本弱化),且不超过金融企业同期同类贷款利息部分(利率限制),可以税前扣除。另外还要考虑股东出资是否缴足,股东出资未到位时利息支出的扣除:不得扣除的借款利息=该期间借款利息额*该期间未缴足的注册资本额/该期间借款额。

3、顶层设计案例:

解决诉求:

1)利润分红缓冲:成立刘总、儿子、女儿持股公司,各家分开。

2)分账不分家:成立刘总家族控股公司,账上有未分配利润股权转让交一些个税。

3)合规改造:未上账的资产上账,代开发票,财产转让所得=(收入总额-财产原值-合理费用)*20%,按差额的20%征个税;如果没有成本票,税务局按全额核定征税;增值税免(自然人销售自己使用过的物品,免征)。

4)不合规业务剥离:现存公司一定要保持合规,把不合规的业务分出去,成立若干小规模个体户,这样和不正规的上下游也能继续做生意,未来不要了也可以。

5)税务规划:根据业务需要,在洼地成立小规模技术公司和品牌公司,为公司提供技术开发和线上推广服务。

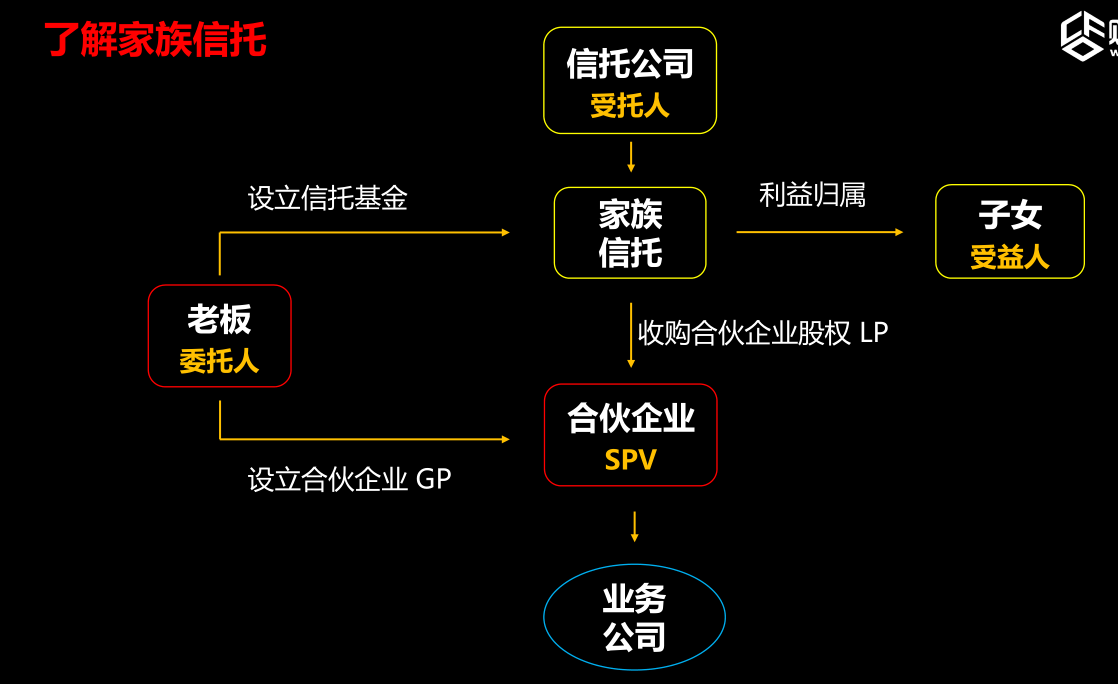

4、了解家族信托:

5、关于金税四期:

1)金税三期:从2008年起一直开发了5年,到2013年上线,开始在全国试点试用,到2016年全国联网。所以,老板们听说金税三期很厉害,是联网之后从2017年开始,变成一堆生意了。

金税三期因为使用了最新的软件工程,原则上来讲,它只需要不断地升级和迭代它内部的功能就行了,没有什么你所能提及的功能在金税三期目前是实现不了的,所以原则上来讲,不会出现金税工程4期的这个概念。它就像,你知道你现在用的微信是哪个版本吗?你肯定不知道,所以这个也是一样,金税三期在不断地完善优化升级和迭代,不是个三期四期五期实施的概念,是个优化的概念。数电发票实际上就是,以数治税最核心的一个转变和未来的一种演进。

2)金税四期:本质是个申请钱的项目。金税四期的一个基本目标:让违法者处处碰壁,让守法者处处绿灯。两个重点:一是完善直接税制度,提升直接税比重(提升个税比重;所有发达国家都是个税重,而企业税轻;再发达一点,大部分免税的,首先没流转税,企业税相对轻一些,然后个税很重,所以个税会越来越重,这是核心)。

二是领悟未来征税以人为本(深圳市税务局去年有一个招标文件,网上公开招标,叫高收入人群纳税征信评估系统,主要是管一个人综合所得之外的财富的,像大V网红、演员、科学家、自由职业者、外企高管、民营企业主、富二代等,所有这些高收入人群,这个系统就是管这个的,就为了一件事,叫做共同富裕。税这个事是国家存在的基础,同时也是一个政治的工具。所以,你所拥有的财富与你给社会尽的责任严重不匹配这个现象,是一定要被整治的,如薇娅)。所以,在金税三期里做一个纳税记录,你尽的社会责任跟你拥有的财富是匹配的。

现在这个系统本身,里边的模块也是指向很清楚的,上述的提升直接税比重,二次分配加上共同富裕所有这些东西,其实都指向了同一群人的同一个行为,那我们在这个过程中必然要去应对一下。一个时代结束了,一个新的时代开启,适当交些税这件事,是降低风险非常重要的一个途径。不要在这一点上做对,摆正心态阳光纳税,走正规之路,企业才能建立真正的竞争力,然后才能谈及企业的战略愿景、使命、价值观。否则天天逃税谈何价值观,没有支撑,经营理念等全都会有问题。所以适者生存,当然了这是个一把手工程。

六、治税有方(方法论)

1、创造利用各种优惠政策:

平时说的更多的是税收洼地,因为它比较直接明显,有优惠、返还、核定等。但优惠政策其实有很多,企业要想办法贴近政策,主动创造优惠。在这方面,大部分企业都运用得比较充分了,主要包括:

1)税基优惠创造,如:如研发费加计扣除,500万以下的固定资产一次性抵扣;

2)税率优惠创造,如:西部大开发地区就是15%,高科技企业就是15%,做成小微企业就是5%了。

3)税额优惠创造,如:税收返还、即征即退,类似于返你60%、30%、5免5减这种;及税额抵减和抵免。

当然了,优惠政策的形式多种多样,不只是在税上,还有政府补贴、各种扶持政策等。所以,我们平时要多关注宏观、多关注经济、多关注新闻,及时跟进这些优惠政策。

2、税基的调节:就是纳税额尽量减少。

1)税基转移,包括从税负高向税负低的转,从国内往从国外转,从正常区域往开发区转,通过转让定价,转移产能等。

2)税基延迟,如:合理安排一些亏损的弥补、收入的确认,申请一些递延分期的东西,固定资产一次性扣除等,都属于延迟了交税。

3)税基降低或控制。

3、税率的选择:包括降低边际税率、税目转换、税种转换等(收入类型的一些切换)。

七、治税工程落地——成功规划与实施

1、先对企业进行风险体检。

企业首先必须确定阳光纳税,否则说的这些规划的招都没用,税务局会找麻烦。所以,要先做自查、诊断和评估,对企业进行全面风险体检。任何对抗大势的组织都是没有好下场的,出来混总是要还的,这样的因税问题被查被抓被关进监狱的比比皆是,不要试着对抗法律、对抗大势、对抗规律,组织尤其是老板,要避免因税返贫、因税赤贫,画税为牢。

从公司的组织形态、持股结构、注册地点,到商业模式和交易结构、内部流程和运营模式、价值链和产业链等,都要检查下。然后核实,公司业务的规范程度,有没有做好在账前消化,为业务立规矩;有没有下账精准,做好证据链。然后再看,老板财富和个人所得税有没有做处理。需要从头到尾地检查一遍。

根据这个诊断评估的结果,做规划和实施。实施一定是全员的,是有时间进程和工具的。这就是关于治税体系在企业里的建设,要根据诊断结果、紧急程度,采用不同的整改策略。

2、精通业务、精通税法,多进行一些创意构思。

企业合规了,才能开展税务规划。还是从顶层设计、业务设计、财富设计、优惠政策利用这几大方面着手,在精通公司业务、精通税法的前提下,利用好外部资源,多进行一些创意构思。

目前的情况是,大部分公司对税法层面的税收优惠政策,已经利用得很充分了。但在业务设计和顶层设计这个层面,民营企业普遍都缺乏系统性的策划,缺乏这种意识和能力。但要知道,这种对业务结构的合理设计,才是最根源的。

结语

以上,就是对这次课程的学习复盘。最后武老师谈到了治税哲学,适者生存。现在大环境不同了、水温变了,很多企业其实已经走到了一个十字路口。而我们的工作就是要劝说老板理解一些东西,不用在这一点上做对,只有放平了这个心态,尽快将合规整改付诸行动、阳光纳税,企业才能建立起真正的竞争力!

所以要做的其实是两步,第一步先要做合规整改,化解风险,消除历史积淀的隐患;第二步才是降低整体税负,运用以上各种方法,都会有规划的空间!

2024年1月更新